Финансовые сделки являются одним из важных инструментов для инвесторов, начинающих свой путь в мир инвестиций. Дефляция, инфляция, оборотный капитал, доходность, рентабельность — все эти термины могут показаться сложными и непонятными для новичков. Однако, понимание основных принципов и стратегий финансовых сделок поможет вам принимать осознанные решения и достигать своих финансовых целей.

На рынке существует много различных финансовых инструментов, таких как акции, облигации, фонды, валюты, золото и нефть. Каждый из них имеет свои особенности и риски. Для начинающих инвесторов важно учитывать свои финансовые возможности, рискованные и безопасные сделки, а также ликвидность этих инструментов.

Советы от профессионалов помогут вам освоиться на бирже и сделать правильный выбор. Один из главных советов – не ставить все свои деньги на одну карту и не рисковать больше, чем вы можете позволить себе потерять. Распределение вкладов по разным секторам экономики и инструментам позволит снизить риски и защитит ваш портфель.

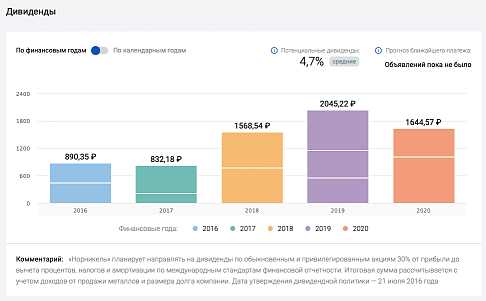

Используя короткосрочные и долгосрочные стратегии, вы можете расширить свой портфель и получить максимальную прибыль. Купить акции перспективной компании с высокой дивидендной доходностью, инвестировать в облигации, приносящие стабильный доход, или вложиться в фонды, растущие в соответствии с тенденциями рынка – все это может быть интересным вариантом для начинающих и опытных инвесторов.

Кроме того, важно иметь в виду факторы, влияющие на финансовые решения. Это индексы, курс доллара и евро, общая экономическая ситуация в стране и сектор, в который вы собираетесь инвестировать. Поддержка от профессионалов, умение анализировать и прогнозировать тенденции рынка помогут вам принимать правильные решения и достигать успеха в инвестировании.

В финансовых сделках советы от профессионалов могут стать определенной степенью страхования с вашей стороны. Ведь профессионалы уже прошли через множество ошибок и неудач, и их советы могут помочь вам избежать тех же ошибок и достичь успеха в финансовых сделках. Не забывайте также о страховании и пенсионных накоплениях, которые также являются важными финансовыми инструментами, обеспечивающими безопасность и стабильность вашей жизни.

В конце концов, финансовые сделки — это возможность для начинающих инвесторов обрести финансовую независимость и обеспечить себе достойную жизнь. Важно помнить, что все инвестиции связаны с риском, и не стоит рассчитывать только на доходы от инвестиций. Бюджетные расходы и кредиты также могут оказывать значительное влияние на вашу финансовую жизнь. Поэтому обязательно советуйтесь с профессионалами и выполняйте тщательный анализ перед совершением финансовых сделок. Удачи вам в финансовых путешествиях!

Финансовые сделки для начинающих инвесторов: советы от профессионалов

Финансовые сделки могут быть важным инструментом для начинающих инвесторов. Они предоставляют возможность заработать на различных финансовых инструментах, таких как акции, облигации, фонды и другие активы. Однако, прежде чем приступить к сделкам, важно ознакомиться со советами от профессионалов, чтобы минимизировать риски и максимизировать доходность.

1. Постройте свою стратегию: Начинающим инвесторам необходимо разработать четкую стратегию, основанную на их целях, уровне риска и временных рамках. Это поможет избежать спонтанных решений и принимать обоснованные инвестиционные решения.

2. Используйте аналитику: Добавление фундаментального и технического анализа в свою стратегию позволяет инвесторам прогнозировать тенденции рынка и принимать обоснованные решения. Инвестиционные форумы и обзоры также могут быть полезными для получения информации о перспективах различных секторов и корпораций.

3. Разнообразьте портфель: Разнообразие активов помогает снизить риски и обеспечивает более стабильную доходность. Включите акции, облигации, фонды и другие инструменты. Также разнообразьте свои инвестиции по секторам, регионам и классам активов.

4. Управление рисками: Умеренный уровень риска является неизбежным в инвестициях, однако, важно контролировать риски. Размещайте стоп-лоссы, чтобы ограничить возможные потери и осуществляйте постепенное распределение инвестиций.

5. Важность ликвидности: Инвесторы должны обратить внимание на ликвидность инвестиций. Некоторые инструменты имеют более высокую ликвидность, чем другие. Подумайте о том, как быстро вы хотите получить доступ к своим средствам.

6. Расходы и доходы: Будьте внимательны к своим расходам и доходам перед началом инвестирования. Учтите возможные комиссии банков, брокеров или фондовых управляющих. Имейте ясное понимание ожидаемых доходов или дивидендов от ваших инвестиций.

7. Влияние инфляции: Помните о влиянии инфляции на ваши накопления и доходность инвестиций. Учитывайте инфляцию при прогнозировании своих долгосрочных целей и выборе активов.

8. Пассивные и активные инвестиции: Знайте различия между пассивными и активными инвестициями. Пассивные инвестиции, такие как индексные фонды, обычно имеют более низкие расходы и предлагают диверсификацию. Активные инвестиции, такие как трейдинг и выбор отдельных акций, предлагают больше возможностей для получения высокой доходности, но требуют большей аналитической работы.

9. Подстрахуйтесь: Рассмотрите возможность страхования ваших инвестиций. Некоторые брокеры предлагают инструменты страхования от потерь. Взвесьте потенциальные преимущества и затраты страхования.

10. Знайте свои цели: Определите свои цели инвестирования, будь то пенсионные накопления, покупка недвижимости или финансовая независимость. Это поможет выбрать соответствующие инструменты и разработать долгосрочную стратегию.

Соблюдение данных советов поможет новичкам в мире инвестиций совершать финансовые сделки с опытом профессионалов. Важно запомнить, что инвестиции связаны с риском, и инвесторы должны быть готовы к потенциальным колебаниям на рынке.

Важность обучения перед началом инвестиций

Перед тем, как приступить к инвестированию деньгей, важно обратить внимание на обучение и приобретение навыков финансового анализа. Это поможет инвестору разработать стратегию, осознанно распределить свободные капиталы и анализировать потенциальные риски.

Одним из первых шагов в обучении финансовым сделкам является изучение основных понятий и инструментов. Важно понимать, как устроены финансовые сделки, каким образом функционируют биржи и какие инструменты доступны для инвестирования. Основные финансовые инструменты включают акции, облигации, фонды и другие активы.

Также важно изучить основные стратегии инвестирования. Некоторые трейдеры предпочитают короткосрочные сделки, основанные на быстрой покупке и продаже активов с целью получения максимальной прибыли на периоде краткосрочной тенденции. Другие предпочитают долгосрочные инвестиции, направленные на создание стабильного и пассивного дохода.

Важным аспектом обучения является также изучение финансового анализа. Аналитика позволяет оценить финансовое состояние компании и определить ее потенциал для роста и развития. Различные показатели, такие как капитализация, доходность активов, уровень долга и другие, могут помочь принять обоснованное решение о вложении денег в акции или облигации определенной компании.

Одна из основных причин, по которой необходимо продолжать обучение, — это поиск новых возможностей для инвестирования. Экономическая ситуация постоянно меняется, появляются новые секторы и индексы, которые могут быть инвестиционно привлекательными. Постоянно обновлять свои знания и следить за актуальными трендами — это залог успешного инвестирования.

Не стоит забывать также о рисках, связанных с инвестициями. Обучение помогает оценить потенциальные риски и защитить свои финансовые накопления в случае неблагоприятного развития ситуации. Знание о страховании и использование соответствующих инструментов поможет снизить риски и защитить капитал.

| Плюсы обучения перед началом инвестиций: | Минусы неподготовленности: |

|---|---|

| — Лучшее понимание финансовых рынков | — Возможные потери капитала |

| — Умение разрабатывать собственную стратегию инвестирования | — Невозможность эффективно реагировать на изменения рынка |

| — Знание базовых понятий и инструментов | — Ошибки при выборе активов для инвестиций |

| — Умение анализировать финансовую отчетность компаний | — Отсутствие стратегии и плана действий |

| — Возможность выбора оптимальных инвестиционных инструментов | — Потенциальные убытки и финансовые трудности |

В итоге, обучение перед началом инвестиций является важным шагом для обезопасивания своих финансовых накоплений и достижения желаемой доходности. Знание основных принципов и инструментов, аналитические навыки, а также постоянное обновление информации помогут сделать успешные финансовые сделки и использовать возможности, которые предлагает рынок.

Выбор образовательных ресурсов

Одним из ключевых факторов, на которые следует обратить внимание, является качество предлагаемой аналитики. Ресурсы с высококвалифицированными аналитиками могут помочь инвесторам ориентироваться на рынке, предоставив полезную информацию о наиболее перспективных инвестиционных объектах. Такая аналитика может помочь в поиске акций, облигаций, индексов и других финансовых инструментов с высокой доходностью и рентабельностью.

Следующим важным аспектом является наличие образовательных курсов и туториалов на ресурсе. Инвесторам, особенно начинающим трейдерам, полезно обучиться основным принципам финансовых сделок и развить собственную инвестиционную стратегию. Образовательные материалы могут быть полезны, чтобы узнать, как правильно анализировать рынок, учитывать тенденции и выбирать активы для инвестирования.

Также стоит обратить внимание на ликвидность и надежность ресурса. Инвесторы часто проводят много времени на инвестиционных платформах, поэтому важно, чтобы они были надежными и безопасными. Перед выбором ресурса стоит изучить отзывы других инвесторов и узнать о наличии лицензии на деятельность.

Наконец, необходимо учесть потребности и цели инвестора при выборе образовательного ресурса. Если у вас есть долгосрочные стратегии инвестирования, то полезно изучить ресурсы, которые уделяют больше внимания долгосрочным инвестициям и инструментам, таким как пенсионные фонды и инвестирование в благотворительные организации. Если ваша цель — быстрые и короткосрочные сделки, обращайте внимание на ресурсы, которые предлагают аналитику по активам с высокой процентной доходностью.

В итоге, правильный выбор образовательных ресурсов поможет начинающим инвесторам развивать свои финансовые навыки и принимать обоснованные решения при финансовых сделках. Инвестирование — это сложный процесс, но благодаря образовательным ресурсам можно увеличить свои знания и навыки, минимизировать риски и достичь финансового успеха.

Изучение основных финансовых понятий

В мире денег и финансов существует множество понятий, с которыми должен быть знаком каждый начинающий инвестор. Понимание основных финансовых терминов даст вам возможность разбираться в сложных финансовых сделках и принимать обоснованные инвестиционные решения.

Один из важных аспектов финансовых рынков — это инвестиции — вложение денег в различные финансовые инструменты с целью получения прибыли. Инвесторы могут инвестировать свои средства в акции, облигации, фонды, пенсионные накопления и другие инвестиционные продукты.

Финансовый анализ и экономическая аналитика играют важную роль в изучении финансовых рынков. Аналитика позволяет оценить состояние, рентабельность и перспективы различных компаний и секторов экономики. Биржа является местом, где осуществляются финансовые сделки, такие как покупка и продажа акций, облигаций и других финансовых инструментов.

Риски — важный аспект финансовых сделок. Инвестиции всегда связаны с риском потери капитала. Но с умными инвестициями и разнообразным портфелем, риск можно снизить и обеспечить стабильность доходности.

Облигации — это инструменты долгосрочного финансирования, которые предоставляются корпорациями, государством или местными властями с целью получения капитала. Кредиты — это финансовый инструмент, который позволяет взять деньги в долг под определенный процент. Распределение средств и управление бюджетом являются важной частью финансовой стратегии.

Доходность инвестиций — это финансовый показатель, который отражает прибыльность инвестиций. Высокая доходность может означать высокий уровень риска. Дивиденды — это выплаты, которые делаются акционерам компании из ее прибыли.

Трейдер — это профессионал, занимающийся куплей-продажей финансовых инструментов на бирже. Он использует различные инструменты анализа и стратегии для достижения оптимальной прибыли. Ликвидность — это способность быстро продать активы по рыночной цене. Чем выше ликвидность, тем легче осуществить сделку.

Инфляция и дефляция — это изменения уровня цен на товары и услуги. Инфляция может негативно влиять на покупательную способность денег, а дефляция может привести к снижению прибыли компаний. Экономические и политические тенденции, такие как изменение цен на нефть или курс валюты, могут сильно влиять на финансовые рынки.

Важно помнить, что каждый инвестор имеет свои цели и рисковые предпочтения, поэтому необходимо проводить поиск и консультироваться с финансовыми профессионалами, чтобы разработать индивидуальную стратегию инвестирования. Вклады, ипотека, страхование и пенсионные накопления также являются важными финансовыми инструментами и должны быть учтены в вашем финансовом плане.

Знание основных финансовых понятий поможет вам стать более осведомленным и уверенным инвестором, принимать информированные решения и достигать финансового успеха.

Анализ готовых инвестиционных стратегий

Одним из первых шагов при анализе стратегий является поиск информации о профессионалах, которые разрабатывают и предлагают эти стратегии. Доверять свои деньги только проверенным и надежным трейдерам и фондовым компаниям – это один из фундаментальных принципов успешного инвестирования.

Анализ должен включать изучение различных инструментов и активов, предоставляемых в рамках стратегии. Это может быть разнообразие акций, облигаций, фондов, индексов, пассивов и долгосрочных инвестиций. Важно оценить рентабельность и ликвидность инструментов, чтобы сделать правильный выбор для своего портфеля.

Следующим шагом является анализ секторов, которые представлены в выбранной стратегии. Это может быть сектор нефти и газа, корпорации, банки и другие. Изучение их финансовых показателей, уровня дивидендов и оборотных активов поможет оценить их стабильность и риски при инвестировании.

Также важно оценить экономическую ситуацию и тенденции в странах, где размещены активы, предлагаемые стратегией. Аналитика инфляции, дефляции, уровня доходов и расходов, а также стабильности и активности фондового рынка могут оказать значительное влияние на результаты инвестиций.

Анализ готовых стратегий также должен включать оценку рисков, связанных с выбранной стратегией. Это может быть риск из-за изменения валютных курсов, роста процентных ставок, политических событий или других факторов. Понимание и учет этих рисков поможет снизить потенциальные убытки и сохранить капитал.

Заключительным этапом анализа является оценка исторической доходности и стабильности выбранной стратегии. Изучение ее прошлой производительности, а также оценка факторов, которые могли повлиять на ее результаты, поможет принять обоснованное решение.

Важно помнить, что инвестиции всегда сопряжены с риском. Никакая стратегия не может гарантировать положительную доходность. Поэтому, прежде чем приступать к инвестированию, необходимо оценить свои финансовые возможности, бюджет, а также контролировать собственные эмоции и не торопиться с принятием решений.

| Преимущества | Недостатки |

|---|---|

| 1. Возможность получения стабильного дохода при правильном выборе стратегии | 1. Возможность потери капитала в случае неудачи выбранной стратегии |

| 2. Разнообразие инвестиционных инструментов для выбора | 2. Сложность выбора стратегии из множества предлагаемых |

| 3. Возможность получения пассивного дохода от дивидендов и роста цен активов | 3. Необходимость постоянного анализа и корректировки выбранной стратегии |

| 4. Гибкость распределения инвестиций между различными активами | 4. Низкая ликвидность некоторых активов |

В конечном итоге, анализ готовых инвестиционных стратегий поможет инвесторам принять осознанное решение, основанное на знании и опыте профессионалов. Использование готовых стратегий делает инвестиции более простыми и позволяет избежать многих ошибок, снизить риски и увеличить возможность получения доходности.

Разнообразие инвестиционных инструментов

Акции — один из самых популярных инвестиционных инструментов. Инвесторы приобретают акции компаний, долю в их капитале. Доходность от инвестиций в акции может состоять из дивидендов (часть прибыли, выплачиваемая акционерам) и прибыли от роста стоимости акций.

Облигации — это долговые обязательства эмитента (компании или государства) перед инвесторами. Владельцы облигаций получают проценты (купонные доходы) и возврат основной суммы в конце срока. Облигации обычно имеют меньший уровень риска, чем акции, но и меньшую доходность.

Фонды — инвестиционные инструменты, объединяющие деньги разных инвесторов для совместных инвестиций в различные активы. Фонды могут быть акционерными, облигационными, долевыми, недвижимости и т.д. Инвесторы получают доходность от роста стоимости единицы участия фонда.

Фьючерсы и опционы — это деривативные инструменты, основанные на обязательствах купить или продать активы в будущем по заранее оговоренной цене. Участники рынка могут защитить свои позиции и профитировать от изменений цен активов.

Драгоценные металлы — золото и серебро являются традиционными инвестиционными активами. Они являются хорошим способом защиты от инфляции и геополитических рисков.

Недвижимость — инвестиции в недвижимость могут быть долгосрочными или краткосрочными. Они предоставляют возможность получать доход от аренды или продажи недвижимости.

Важно рассмотреть инвестиционные инструменты в соответствии со своей финансовой стратегией, бюджетом и инвестиционными целями. Разнообразное распределение активов может помочь защитить инвестиции от рисков и диверсифицировать портфель.

При выборе инвестиционных инструментов следует учитывать такие факторы, как рентабельность, ликвидность, тенденции рынка, аналитика и прогнозы, а также риски и потенциальные доходы.

Не забывайте, что каждый инвестиционный инструмент имеет свои особенности. Инвесторы должны быть готовы к возможным колебаниям на рынке и потере денежных средств. Для получения максимальной прибыли и управления рисками рекомендуется получение советов от финансовых профессионалов и детальное изучение каждого инвестиционного инструмента.

Используйте свои финансовые знания и исследуйте различные возможности для инвестиций, чтобы принять обоснованные решения и достичь своих инвестиционных целей.

Фондовый рынок: акции и облигации

Акции — это доли в капитале компаний, которые торгуются на бирже. Инвесторы покупают акции в надежде на рост их стоимости и получение дивидендов. Вложение средств в акции может быть прибыльным, однако сопряжено с риском потери вложенных денег, так как цена акций может колебаться в зависимости от экономических и политических событий.

Облигации — это долговые ценные бумаги, которые представляют собой заемные средства, выданные корпорациями или государством. Инвесторы, покупая облигации, становятся кредиторами и получают заработанные проценты в виде процентных платежей или купонов. Облигации учитывают уровень инфляции и рассчитываются с учетом рисков, поэтому могут быть стабильным и надежным инструментом для инвестирования.

При создании инвестиционного портфеля важно распределить средства между акциями и облигациями с учетом индивидуальной стратегии и рисковой толерантности инвестора. Жизненная ситуация, финансовый бюджет, цели и сроки инвестиций — все эти факторы должны быть учтены при выборе активов.

На фондовом рынке существуют различные инструменты для торговли акциями и облигациями. Трейдеры анализируют финансовые отчеты, экономическую аналитику, технический анализ и другие факторы для прогнозирования тенденций рынка и принятия обоснованных решений о покупке или продаже ценных бумаг.

Индексы являются важным инструментом для отслеживания общей динамики рынка. Они представляют собой совокупность акций или облигаций отобранных по определенным критериям или отраслям. Индексы позволяют инвесторам лучше понять состояние рынка и прогнозировать его движение.

Фонды являются популярным инструментом для инвестиций в акции и облигации. Они объединяют деньги от разных инвесторов и совместно инвестируют их в различные активы. Фонды могут быть активными, когда управляющая компания активно участвует в выборе активов, или пассивными, когда они просто повторяют состав выбранного индекса. Фонды обеспечивают высокую ликвидность и диверсификацию рисков, что делает их привлекательными для начинающих инвесторов.

На фондовом рынке существуют также различные секторы, в которые инвесторы могут вкладывать свои средства. Это может быть сектор энергетики (нефть, газ, электроэнергия), финансовый сектор (банки, страхование), сектор заложников (стройматериалы, недвижимость), сектор технологий и другие. Важно исследовать и анализировать каждый сектор, чтобы определить его потенциал и риски.

Взаимодействие с рынком требует от инвесторов постоянного поиска информации, анализа данных и принятия обоснованных решений о сделках. Начинающим инвесторам рекомендуется обратиться к профессионалам, которые смогут помочь разработать стратегию инвестирования и снизить риски.

Управление персональными финансами и инвестирование — это важные аспекты жизни, которые требуют внимательного отношения к расходам и доходам. Это позволяет диверсифицировать доходы, снизить риски и расширить возможности для будущих накоплений, таких как пенсионные сбережения или покупка недвижимости.

Инвестиции на фондовом рынке могут быть прибыльными, но при этом сопряжены с рисками. Поэтому важно изучить и понять ключевые принципы и инструменты инвестиций, чтобы предоставить себе наилучшие шансы на успех.

Фондовые фонды и ETF

Фондовые фонды и ETF имеют свою стратегию, ориентирующуюся на определенные рыночные тенденции и условия. Например, существуют фонды, специализирующиеся на инвестициях в золото, нефть, газ, акции корпораций и другие активы. Также есть фонды, которые вкладывают средства в облигации, тендерные кредиты и другие кредитные инструменты.

Одним из основных преимуществ фондовых фондов и ETF для начинающих инвесторов является возможность инвестировать в различные активы, распределенные по секторам и регионам. Это позволяет диверсифицировать портфель и снизить риски, связанные с колебаниями отдельных активов.

Доходность от инвестиций в фондовые фонды и ETF может быть как короткосрочной, так и долгосрочной. Короткосрочные инвестиции позволяют получить быструю отдачу, но связаны с большими рисками. Долгосрочные инвестиции, напротив, позволяют накопить капитал и получать стабильный доход на протяжении длительного времени.

Пассивные фонды и ETF позволяют инвесторам получать доходность в виде дивидендов и процентов от инвестиций. В то же время активное управление фондами может привести к более высокой рентабельности, но требует от инвестора большего внимания к рыночным тенденциям и аналитике.

Одним из основных рисков, связанных с фондовыми фондами и ETF, является возможность потери доли инвестиций из-за колебаний на рынке. Также возможны риски, связанные с низкой ликвидностью активов, изменением уровня инфляции, дефляции и других макроэкономических факторов. Поэтому перед инвестированием необходимо тщательно изучать и анализировать инвестиционные возможности и риски.

В целом, фондовые фонды и ETF представляют собой эффективные инструменты для инвестирования и накопления капитала. Они позволяют вкладывать деньги в различные активы и секторы экономики, рассчитывать на стабильные доходы и дивиденды, а также диверсифицировать портфель.

Однако, важно помнить о своих финансовых целях, бюджете и инвестиционной стратегии. Консультация финансового аналитика или трейдера может помочь определить оптимальные инвестиционные решения и сделки, соответствующие вашим потребностям и уровню риска.

Инвестиции в недвижимость

Основная стратегия инвестирования в недвижимость заключается в покупке недвижимости с целью сдавать ее в аренду. Это позволяет получать оборотный доход и зарабатывать на аренде. Долгосрочные вложения в недвижимость также могут приносить стабильный доход в виде ежемесячных арендных платежей и значительного роста стоимости объекта. Это особенно важно для инвесторов, которые стремятся защитить свой капитал от инфляции.

Инвестиции в недвижимость также могут использоваться для получения кредитов на более выгодных условиях. Например, инвестор может использовать приобретенную недвижимость в качестве залога для получения ипотечного кредита. Это позволяет получить доступ к дополнительным деньгам для инвестиций в другие активы или для финансирования других проектов.

Помимо доходности и возможности получения кредитов, инвестиции в недвижимость предоставляют инвестору возможность разнообразить свой портфель. Разнообразие инвестиций уменьшает риски и повышает возможность получения стабильной доходности в различных экономических условиях.

Однако инвестиции в недвижимость также сопряжены с определенными рисками. Например, изменение уровня инфляции и инфляционные ожидания могут значительно влиять на доходность инвестиций. Кроме того, рынок недвижимости может подвергаться колебаниям и тенденциям, которые могут повлечь за собой изменение цены и ликвидности недвижимости. Также важно учесть расходы на обслуживание и управление недвижимостью, а также налоговые обязательства.

Поиск и выбор недвижимости для инвестиций требует тщательного анализа, особенно для начинающих инвесторов. Нужно учитывать такие факторы, как расположение, возможность сдачи в аренду, состояние объекта, рыночное окружение и прогнозы по развитию региона.

В итоге, инвестиции в недвижимость представляют собой потенциально выгодный и доходный вариант размещения капитала. Однако, для достижения успеха в этой сфере, рекомендуется обратиться к профессионалам, которые помогут разработать эффективную стратегию, оценить риски и максимизировать доходность инвестиций.

Управление рисками и диверсификация портфеля

При инвестировании на рынке важно понимать, что финансовые сделки неразрывно связаны с расходами и рисками. Различные факторы, такие как изменения процентных ставок, политическая нестабильность или экономические тенденции, могут повлиять на стоимость активов, в которые вы инвестируете.

Осуществление финансовых операций с кредитами или заемными средствами также сопряжено с рисками. Перед принятием решения о взятии кредита или займа, рекомендуется тщательно проанализировать свои финансовые возможности и учесть возможные последствия для вашей жизни.

Один из способов управлять рисками состоит в диверсификации портфеля. Это означает, что вы инвестируете в различные активы и секторы экономики, чтобы снизить влияние отдельных факторов на ваше инвестиционное портфель.

Используя разнообразные инструменты, такие как акции, облигации, фонды или драгоценные металлы, вы можете распределить свой оборотный капитал и создать более устойчивый портфель. Это поможет снизить риски и повысить возможность получения доходности от разных активов.

Необходимо также учитывать различную длительность инвестиций. Отдельные активы могут быть классифицированы как короткосрочные или долгосрочные. Короткосрочные активы, такие как вклады в банках или облигации, позволяют сохранить ликвидность и получать доходы в виде процентов. Долгосрочные активы, такие как акции или недвижимость, могут быть прибыльными на протяжении длительного периода времени.

Кроме того, рекомендуется рассмотреть возможность страхования своих активов и жизни. Страхование позволяет защитить вас от финансовых потерь в случае непредвиденных обстоятельств, таких как болезнь или авария.

Каждый трейдер и инвестор должен иметь свою инвестиционную стратегию, которая определяет его уровень риска и желаемый уровень доходности. Это поможет грамотно распорядиться своими деньгами и достичь поставленных финансовых целей.

При любом виде финансовых сделок важно быть информированным о текущих тенденциях на рынке. Анализировать и прогнозировать изменения в различных секторах экономики, таких как нефть, газ, золото или дефляция, поможет принимать взвешенные решения и выбирать наиболее перспективные активы для инвестирования.

Получение советов от профессионалов или изучение аналитической информации о биржевых индексах и акциях может быть полезным для определения правильных инвестиционных решений. Однако, не забывайте, что рынок финансовых сделок всегда непредсказуем, поэтому разнообразие инвестиций и управление рисками являются ключевыми факторами для успеха.