Финансовый отчет – это важный инструмент в управлении финансами компании. Он содержит информацию о финансовом состоянии, результатах деятельности и денежных потоках. Но как использовать эту информацию для извлечения максимальной выгоды?

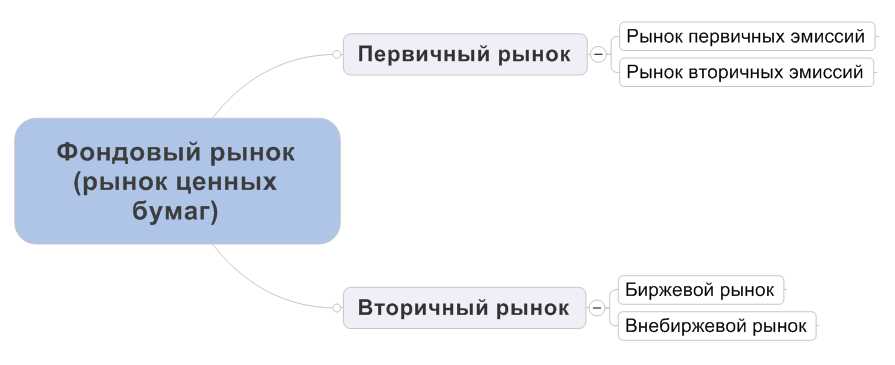

Одним из ключевых аспектов в анализе финансовых отчетов является интерпретация данных. Только при грамотной интерпретации можно обнаружить скрытую информацию, распознать тенденции и сделать прогнозы. Это особенно важно для трейдеров на фондовом рынке, которые на основе анализа финансовых отчетов принимают решение о совершении сделок.

Стратегии интерпретации финансовых отчетов могут быть различными. Некоторые трейдеры фокусируются на анализе статистики и показателей рентабельности, чтобы определить привлекательность акций или индексов. Другие уделяют внимание структуре доходов и расходов, чтобы оценить финансовую стабильность компании. Еще один подход – анализ отчетов компаний-конкурентов для выявления преимуществ и недостатков.

Но в любом случае, необходимо учитывать рыночную ситуацию, финансовый бюджет, налоги и многообразие факторов, которые могут повлиять на прибыль компании. Трейдеры должны быть готовы к потерям, риску и волатильности. Только извлекая максимальную выгоду из финансовых отчетов и учета всех факторов, можно успешно управлять инвестициями и совершать выгодные сделки на фондовом рынке.

Извлекая максимальную выгоду из финансовых отчетов: техники интерпретации для сделок на фондовом рынке

Финансовые отчеты играют ключевую роль в принятии решений на фондовом рынке. Они предоставляют информацию о финансовом состоянии компании, ее прибыли, доходности и других важных показателях. Важно правильно интерпретировать эти отчеты, чтобы извлечь максимальную выгоду при совершении сделок.

Одна из основных техник интерпретации финансовых отчетов — анализ финансовых показателей. Он включает в себя изучение таких показателей, как выручка, прибыль, ликвидность, рентабельность, структура капитала и др. Анализ позволяет выявить тенденции и установить факторы, влияющие на финансовое положение компании.

Важным инструментом при интерпретации финансовых отчетов являются индексы. Они позволяют сравнивать финансовые показатели компании с другими компаниями или с рыночными средними. Например, индекс цены акций показывает изменение рыночной цены акции компании в течение определенного периода времени.

Анализ финансовых отчетов также включает расчет и интерпретацию таких показателей, как доходность инвестиций, рентабельность активов, рентабельность инвестиций и др. Эти показатели помогают оценить эффективность использования капитала и принять решение о дальнейшем управлении.

Трейдеры и инвесторы используют различные техники интерпретации для прогнозирования дальнейшего движения цены акций. Например, анализ объема и волатильности помогает определить степень интереса трейдеров к определенной акции и ее потенциальную доходность. Также важными факторами являются анализ технических показателей, таких как тренды, уровни поддержки и сопротивления, и анализ фондового рынка в целом.

Потребители финансовых отчетов могут использовать их для принятия решений о вложении средств в определенные активы. Например, анализ рейтинговых агентств и рейтинговых систем помогает оценить кредитоспособность компании или государства. Инвесторы также могут извлечь выгоду из анализа налоговой политики, бюджета и экономической ситуации.

Использование потомственного опыта и знаний аналитиков помогает в процессе интерпретации финансовых отчетов. Они обладают многообразием инструментов и методов анализа и могут предложить ценные рекомендации по совершению сделок на фондовом рынке.

Однако, интерпретация финансовых отчетов не является достаточной гарантией успеха. Рынок финансовых инструментов подвержен риску и неопределенности. Поэтому трейдеры и инвесторы должны учитывать различные факторы, такие как инфляция, политическая ситуация и глобальные экономические изменения.

Анализ финансовых отчетов: общие принципы и основные инструменты

Финансовый анализ играет важную роль в процессе принятия решений о совершении сделок на фондовом рынке. Этот инструмент используется для извлечения максимальной выгоды из финансовых отчетов компаний.

Одним из важных аспектов анализа является учет кредитных рисков. Аналитики оценивают финансовую стабильность компании, ее способность погасить долги. Также изучаются факторы, которые могут повлиять на кредитоспособность компании, например, налоги, инфляция, экономические и политические тенденции.

Статистика и прогнозы являются основными инструментами анализа финансовых отчетов. Аналитики изучают данные о доходности компании и ее активах, анализируют структуру финансовых потоков и ликвидность. Также сравнивают цены акций на рынке и их потенциальную доходность.

Активы и долги компании анализируются с точки зрения их рискованности и потенциальной прибыльности. Аналитик оценивает рыночную стоимость активов, находит их рейтинг и рассчитывает дивиденды. Этот анализ помогает инвесторам принимать решения о рекомендуемых спекулятивных стратегиях с инвестициями.

Для трейдеров важна информация о волатильности цен и объемах торгов на рынке. Аналитики используют индексы для определения технических трендов и точек входа в рынок. Они анализируют данные о капитале и потерях, строят прогнозы и определяют наиболее эффективные стратегии.

Интерпретация финансовых отчетов требует от аналитика не только знания методов анализа, но и понимания основных принципов финансового менеджмента и экономики. Умение анализировать структуру и динамику финансовых потоков и предсказывать цены акций является ключевым навыком аналитика.

Инвесторы могут извлечь максимальную выгоду из финансовых отчетов, используя разнообразие инструментов анализа. Результаты анализа помогут принять решение о том, в какие акции или фонды инвестировать, какой портфель сформировать и когда купить или продать ценные бумаги.

Понимание структуры и содержания финансовых отчетов

Для успешной стратегии инвестирования и прогнозирования на финансовом рынке необходимо иметь надежную информацию о предприятии или компании. Финансовые отчеты предоставляют важные данные о финансовом состоянии и результативности компании, которые необходимы для принятия взвешенных решений.

Верный и полный анализ финансовых отчетов помогает определить кредитоспособность компании, оценить возможности для инвестиций и принять решение о покупке или продаже акций. Задача аналитика – предсказать динамику и тенденции изменения финансовых показателей на основе последних данных и статистики.

Структура финансовых отчетов включает несколько основных составляющих. Отчет о прибылях и убытках предоставляет информацию об объеме продаж, выручке, расходах и прибыли. Балансовый отчет дает представление о состоянии активов и пассивов компании. Отчет о движении денежных средств отражает изменения, произошедшие с наличными деньгами и эквивалентами в течение определенного периода.

Понимание содержания и структуры финансовых отчетов является ключевым для анализа и прогнозирования финансового состояния компании. Например, анализ доходности активов позволяет оценить эффективность использования капитала компании. Рейтинги и индексы рыночной активности помогают определить уровень риска и доходности инвестиций.

Анализ финансовых отчетов требует навыков и опыта, поэтому многие инвесторы и трейдеры обращаются за помощью к финансовым аналитикам. Аналитик проводит детальное исследование финансовых отчетов, прогнозирует курс акций компании и оценивает рыночную цену. Такие аналитики могут дать рекомендации по покупке или продаже акций, а также оценить финансовые возможности компании как целого.

| Важные финансовые показатели | Описание |

|---|---|

| Выручка | Доходы, полученные от реализации товаров или услуг. |

| Доходы | Денежные суммы, принесенные в результате основной деятельности предприятия. |

| Рентабельность | Отношение прибыли к выручке, показывает эффективность использования активов. |

| Дивиденды | Денежные суммы, выплачиваемые акционерам компании. |

| Ликвидность | Способность компании обеспечить текущие обязательства наличными средствами. |

| Активы | Материальные и нематериальные ценности, включая деньги, инвестиции, владение недвижимостью и другое. |

| Прибыль | Излишки доходов над затратами. |

| Риск | Возможность потери капитала или дохода при инвестировании. |

| Инфляция | Увеличение общего уровня цен в экономике. |

Тщательный анализ финансовых отчетов, включая их интерпретацию, позволяет получить полное представление о финансовом состоянии и результативности компании. Вместе с тем, нужно помнить о рисках, связанных с инвестициями на фондовом рынке, и принимать во внимание такие факторы, как волатильность, налоги и возможные потери.

Комплексный подход к анализу финансовых отчетов и знание инструментов и стратегий управления финансами позволяют инвесторам и трейдерам извлекать максимальную выгоду из сделок на фондовом рынке. Понимание структуры и содержания финансовых отчетов – основа для успешного инвестирования и получения драйва от торгов.

Определение ключевых показателей для оценки финансового состояния компании

Выбор правильных инструментов для анализа и интерпретации финансовых показателей является критическим шагом при определении стратегии инвестирования на фондовом рынке. Объем и структура активов, доходность, рентабельность, индексы фондовой биржи, цена акций и дивиденды — все эти данные помогают инвесторам принимать решения о совершении сделок и управлении своими портфелями.

Анализ показателей финансовых отчетов компании позволяет определить ее финансовое состояние, выявить потенциал роста или риски, связанные с инфляцией или изменением курсов валют. Кроме того, рейтинг компании, уровень ликвидности, риск, драйв торгов и многое другое — все это важные факторы при принятии решений о совершении сделок и кредитовании.

Определение ключевых показателей для оценки финансового состояния компании требует учета различных аспектов: финансовых, экономических, статистических и управленческих. Финансовый анализ позволяет оценить финансовые ресурсы и потенциал компании, а также выявить потери или риски.

Необходимость регулярного анализа финансовых показателей компании обусловлена многими факторами, включая стратегии управления компанией, потребности в капитале и бюджетном планировании. Понимание ключевых показателей помогает активно управлять финансами компании и достигать поставленных целей.

Инвестирование на фондовом рынке требует специализированных знаний и навыков. Финансовый аналитик, работающий с фондовыми индексами и инструментами, должен уметь анализировать тенденции рынка, прогнозировать колебания цен акций, рассчитывать доходность и риск сделок.

Извлечение максимальной выгоды из финансовых отчетов компании и использование их для принятия обоснованных решений на фондовом рынке требует глубокого анализа, понимания и интерпретации данных. Успешные трейдеры и инвесторы умеют использовать финансовую статистику, ключевые показатели и инструменты анализа для определения верных стратегий и прогнозирования будущих тенденций.

Использование финансовых ратио и сравнительного анализа для оценки эффективности бизнеса

Для инвесторов важно иметь представление о финансовом состоянии компании, прежде чем принимать решение об инвестировании на фондовом рынке. Оценка эффективности бизнеса может быть сложной задачей, особенно учитывая разнообразие финансовых отчетов и вариабельность рыночной среды.

Однако инвесторы могут использовать ряд финансовых ратио и сравнительный анализ для более точной оценки бизнеса. Финансовые ратио позволяют анализировать структуру и эффективность использования капитала компании.

- Соотношение долга к собственному капиталу показывает, в какой мере компания зависит от заемных средств. Это может быть важным показателем для инвесторов, так как высокая задолженность может увеличить риск и снизить доходность инвестиций.

- Соотношение текущих активов к текущим обязательствам является мерой ликвидности компании. Большое значение этого показателя может указывать на то, что компания способна погасить свои текущие обязательства в случае необходимости.

- Показатель прибыли к выручке позволяет оценить, какую часть выручки компания превращает в прибыль. Это может быть полезным показателем эффективности управления и потенциала для будущего роста.

Сравнительный анализ позволяет инвесторам сравнить финансовые показатели компании с аналогичными показателями других компаний на рынке. Сравнение позволяет выявить потенциальные преимущества и недостатки компании и определить ее конкурентоспособность.

Анализ финансовых ратио и сравнительный анализ используются не только инвесторами, но и менеджментом компаний для разработки стратегий и управления финансовыми рисками. Например, анализ финансовых ратио может помочь компании определить эффективность использования ее активов и выявить потенциальные области снижения издержек.

Оптимальное использование финансовых ратио и сравнительного анализа требует наличия актуальной и достоверной финансовой статистики. Поэтому точность и надежность учета и отчетности играют важную роль в процессе принятия решений на фондовом рынке.

Практические методы интерпретации финансовых отчетов

Одним из основных инструментов анализа финансовых отчетов является учет финансовых показателей. При анализе отчетов рассматриваются различные факторы, такие как объем выручки, прибыль, потери, курс акций, дивиденды и тенденции рынка. Такой комплексный подход позволяет оценить финансовую стабильность и рентабельность компании.

Другим важным инструментом интерпретации финансовых отчетов является анализ структуры активов и ликвидности. Такой анализ позволяет определить, насколько эффективно управляются активами компании и какова ее финансовая гибкость.

Для управления рисками и прогнозирования будущей доходности инвестиций, трейдеры и аналитики часто обращают внимание на финансовые показатели, такие как волатильность цены акций и статистику рыночных индексов. Такой анализ позволяет определить тенденции и прогнозировать будущие движения на рынке.

Одним из ключевых аспектов интерпретации финансовых отчетов является оценка риска. Анализ рисков помогает определить уровень кредитоспособности компании и оценить возможность получения высокой доходности от инвестиций.

Для успешного управления инвестиционным портфелем требуется использовать разнообразные стратегии, основанные на интерпретации финансовых отчетов. Такие стратегии позволяют диверсифицировать активы и управлять рисками, что способствует достижению максимальной выгоды.

Интерпретация финансовых отчетов также важна при принятии инвестиционных решений. Аналисты используют различные методы, такие как сравнение финансовых показателей с конкурентами, расчеты финансовых показателей, анализ бюджета и учет налогов.

Интерпретация финансовых отчетов является неотъемлемой частью финансового анализа компаний на фондовом рынке. Этот процесс позволяет извлечь максимальную выгоду из доступной информации и принять обоснованные решения при совершении сделок на рынке.

Анализ динамики финансовых показателей: тренды и их значение

- Ликвидность. Одним из ключевых показателей является ликвидность компании — способность обратить активы в деньги. Анализировать этот показатель можно, изучая структуру активов и обязательств, а также объем и динамику их изменений.

- Прибыль и выручка. Одной из основных финансовых составляющих компании является прибыль, которая определяет ее финансовую устойчивость и способность привлекать инвесторов. Анализируя выручку и прибыль компании, можно оценить ее эффективность и потенциал для инвестирования.

- Структура активов и инвестиций. Изучение структуры активов и инвестиций компании позволяет определить ее финансовую стратегию и риски, связанные с конкретными отраслями или рынками. Также важно анализировать распределение капитала и его эффективное использование в различных секторах экономики.

- Дивиденды и доходность. Дивиденды и доходность на акции являются важными факторами для инвесторов, поскольку они отражают возможность получения дополнительного дохода от вложений. Анализ дивидендов и доходности позволяет оценить финансовую устойчивость и перспективы компании.

- Статистика и рейтинги. Использование статистических данных и рейтингов позволяет проводить сравнительный анализ различных компаний или отраслей. Это помогает инвесторам и трейдерам принимать обоснованные решения о покупке или продаже акций и определять потенциальные риски и потери.

В целом, анализ динамики финансовых показателей является неотъемлемой частью успешного управления на фондовом рынке. От него зависит прогнозирование тенденций, оценка рисков и выбор стратегий для достижения максимальной выгоды. Грамотная интерпретация финансовых отчетов позволяет извлечь максимальную выгоду из сделок и активно участвовать в жизни рынка, преодолевая финансовые риски и обеспечивая рост и процветание капитала.

Использование метода сравнения с конкурентами для оценки конкурентоспособности

Сравнение с конкурентами позволяет оценить финансовую производительность и конкурентоспособность компании в отрасли. Для этого аналитики сравнивают такие показатели, как выручка, прибыль, активы, инвестиции и дивиденды с аналогичными показателями других компаний в отрасли.

Использование этого метода позволяет трейдерам и инвесторам определить, насколько хорошо компания выполняет свои финансовые обязательства, имеет ли она высокую или низкую доходность, эффективно ли управляет своими активами и инвестициями, а также какую долю рынка занимает.

Однако при использовании метода сравнения с конкурентами необходимо учитывать различия в структуре компаний, стратегиях и тенденциях в отрасли. Аналитики также должны принимать во внимание факторы, такие как инфляция, волатильность фондового рынка, налоги, кредитные условия и другие экономические факторы, которые могут повлиять на результаты анализа.

Важным аспектом при использовании метода сравнения с конкурентами является правильный выбор компаний для сравнения. Аналитики должны учитывать разные факторы, такие как размер компании, наличие многообразия продуктов и услуг, рыночная доля, рейтинг и ликвидность акций компании.

Интерпретация результатов сравнения с конкурентами может помочь трейдерам и инвесторам принять решение о приобретении акций или включении компании в свой инвестиционный портфель. Сравнение позволяет выявить потенциальные риски и потери, а также определить возможности для получения выгоды и максимальной прибыли.

Таким образом, использование метода сравнения с конкурентами является важным инструментом анализа финансовых отчетов для оценки конкурентоспособности компании на фондовом рынке. Этот метод позволяет трейдерам и инвесторам сделать прогнозы и разработать эффективные стратегии в совершении сделок и инвестировании на фондовом рынке.

Идентификация потенциальных рисков и возможностей на основе финансовых отчетов

Один из наиболее важных аспектов финансовых отчетов — это информация о финансовом состоянии компании. Анализируя данные об объеме продаж, прибыли, расходах и дивидендах, инвесторы и трейдеры могут оценить финансовое положение компании.

Другим важным аспектом отчетности является финансовый драйв компании. Рейтинг и структура активов позволяют определить ее финансовую стабильность и уровень управления рисками. Кроме того, анализ статистики и тенденций доходов позволяет предвидеть потенциальные изменения в экономике и рынке.

Основной задачей трейдера является предсказание цены фондового инструмента. Анализ отчетов позволяет определить факторы, которые могут повлиять на цену акций или других инструментов. Например, инфляция, изменение налогов, новые регуляции или изменение в спросе на продукцию компании.

Трейдеры и инвесторы также могут использовать финансовые отчеты для разработки стратегии торговли. Например, анализируя данные о ликвидности и волатильности акций, они могут определить оптимальные моменты для совершения сделок.

Общая информация об инвестициях также может быть получена из финансовых отчетов. Например, инвесторы могут оценить прибыльность и стабильность инвестирования в определенную компанию или отрасль.

Интерпретация финансовых отчетов также может помочь в идентификации потенциальных рисков. Например, высокий уровень задолженности или низкая прибыльность компании могут указывать на возможные проблемы в будущем.

Определение потенциальных рисков и возможностей на основе финансовых отчетов требует тщательного анализа и учета всех факторов, влияющих на финансовую стабильность и успех компании. Используя методы интерпретации данных, трейдеры и инвесторы могут прогнозировать будущие тенденции и принимать обоснованные инвестиционные решения.